気候変動リスクは、異常気象による物理的リスクと低炭素経済への移行に伴う移行リスクの両面で、企業のバリュエーションと投資戦略に大きな影響を及ぼす可能性があります。このようなリスクを考慮できなければ、急速に変化する市場環境の中でグリーンローンやグリーンボンドの長期的な実行可能性が脅かされるだけでなく、トランジション・ファイナンスのニーズを正しく見極める機会を逸することにもなります。また、こうしたリスクを適切に考慮しなければ、風評被害や行動主義に関連するリスクも生じます。その結果、投資銀行やサステナブル・ファイナンス・アドバイザリー会社は、気候変動リスクを分析フレームワークに組み込む必要性に迫られています。投資家が持続可能性を優先する傾向が強まる中、気候関連要因が財務に与える影響を理解することは極めて重要です。

グローバルに展開する日本のある投資銀行は、新設したサステナビリティ・ソリューション部門を通じて、バリュエーションやリスクプライシングの基準に気候変動リスクを組み込むことで、サステナブル・ファイナンスの世界的リーダーとしての地位を確立し、意識の高い投資家層の拡大を図っています。

この新設されたサステナブル・ソリューション部門は、クライアントに効果的な助言を提供するにあたり、気候関連の影響を定量化することが急務だと認識していました。気候変動による財務的な影響を理解することは、的確な指針を示す上で不可欠となっています。企業の財務諸表に与える気候変動リスクの影響を評価し、シミュレーションするための信頼性の高いメソドロジーを採用することで、コーポレート・ファイナンスのアドバイザリー業務や、資本市場でのサステナビリティ関連の債券発行時における戦略的な提言の信頼性の向上につながります。当部門は、気候変動を考慮した信頼性の高い財務予測により、急速に進化する環境においてクライアントを有利に導くことが可能になります。

課題

新設されたこの部門のメンバーは、気候変動リスクというトピックに馴染みがなく、気候変動の影響を定量化した経験もほとんどない既存のスタッフで構成されていました。専門家というわけではありませんでした。このような経験不足が、グローバルなクライアントに包括的なアドバイザリー・サービスを提供するにあたり、妨げとなっていました。

- 気候変動リスクの定量化に関する専門知識の欠如: 気候変動リスクアドバイザリーは、気候変動リスクが企業の財務状況に及ぼすと予測される影響を評価するための詳細な定量的枠組みを必要としていました。

- トランジション・ファイナンスの機会を見極める手法の未確立:同部門では、気候変動を定量化するためのメソドロジーが確立されていなかったため、対応するべきトランジション・ファイナンスの不足に関する実用的なインサイトを提供することに苦戦していました。

- 業界別分析の不足:気候シナリオ分析でセクターごとの微妙な差異が考慮されていなかったため、業界リサーチチームは、気候変動が特定の業種に及ぼす影響について適切なリサーチを行ってクライアントに提案することができませんでした。

上記の問題点を考慮すると、同部門が信頼できる気候変動リスク評価の枠組みの導入が不可欠であることが浮き彫りになりました。このような課題に取り組むことで、同行は助言能力を強化することができ、クライアントは気候変動の複雑さとその財務的な影響に理解する上で、十分な情報に基づく指針を受け取れるようになります。このような積極的なアプローチは、クライアントとの関係を強化するだけでなく、サステナブル・ファイナンスのリーダーとして同行の地位を確立することにもつながります。

ソリューション

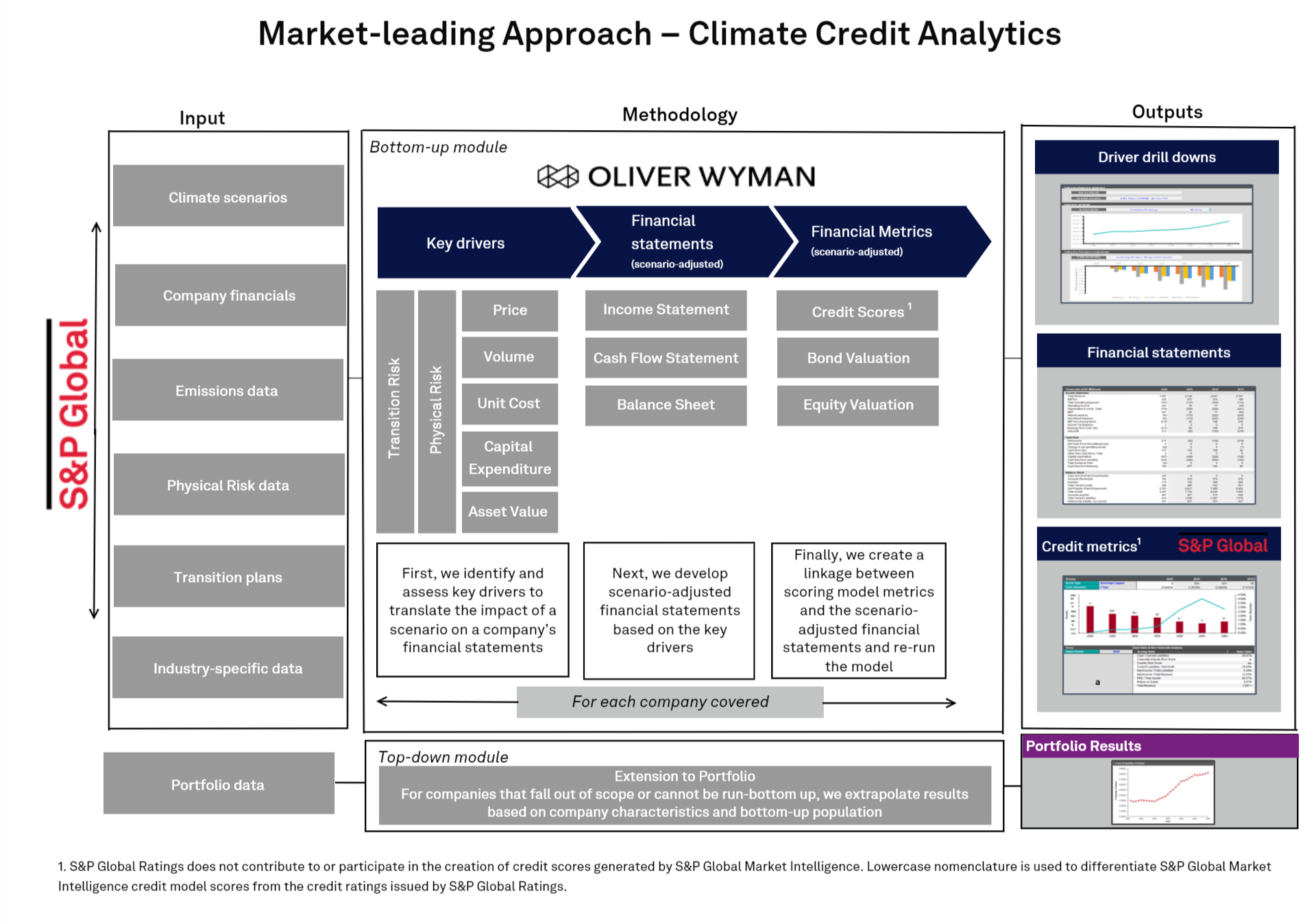

受賞歴のあるClimate Credit Analyticsは、包括的な気候シナリオ分析モデルです。2021年に提供を開始したClimate Credit Analyticsでは、気候変動と信用リスクとの重要な関連性を明らかにするために、気候変動シナリオを、個々の業種に応じて、財務パフォーマンス(生産量、燃料費、設備投資など)に影響を及ぼす要因に変換します。その後、それらの要因を利用して、様々な気候シナリオ(160以上の中央銀行、金融当局、オブザーバーで構成されるNGFS [1] が公表したシナリオを含む)に基づいて企業の全財務諸表を調整し、予測します。

S&Pグローバル・マーケット・インテリジェンスとオリバー・ワイマン [2] が共同開発したClimate Credit Analyticsには、145以上のセクターに属する220万社以上の上場企業と非上場企業を自動評価する機能と [3]、この分析を強化するためにユーザーが独自の情報を入力する機能が含まれます。このソリューションは、炭素集約度の高い5つのセクター(航空、自動車、金属・鉱業、石油・ガス、電力)をカバーし、他のすべてのセクターには排出量ベースのアプローチを提供することで完全なポートフォリオ分析を行います。Climate Credit Analyticsは、S&Pグローバル・マーケット・インテリジェンスの独自のデータセットと機能を活かしており、これには、財務データと業界別のデータ、高度な定量的信用スコアリング手法や、企業レベルの環境リスクと物理的リスクのデータセットが含まれ、これがS&Pグローバルのサステナビリティ・ソリューションの多くを支えています。

主な特徴

- 国連環境計画・金融イニシアティブと協力して開発された枠組みに基づく業界をリードするメソドロジー。幅広いセクターをカバーするように調整されています。

- 広範な市場で導入されているロードテスト済みのソリューション。ヨーロッパ、アジア、南北アメリカにまたがる複数の管轄区域で、規制上の気候シナリオ分析およびストレステストに参加している大手金融機関により利用されています。また、業界リサーチでも活用され、参照されています。

- NGFS(気候変動リスク等に係る金融当局ネットワーク)および世界の主要な規制当局によるシナリオを事前に取り込んだ柔軟なシナリオ分析。さらに、ユーザーはカスタマイズされたシナリオを実行したり、気候変動に関する移行リスク(世界の炭素税の導入等)の短期的な影響度を評価する選択肢もあります。

- GICS(世界産業分類基準)コードで140以上の業種をカバーする6つのボトムアップ・モデルによる包括的なポートフォリオ分析。炭素排出量の多いセクター(石油・ガス、電力、金属・鉱業、自動車、航空など)にはセクター別のアプローチ、その他の非金融セクターには排出量に基づくアプローチ、情報が入手できない残りのポートフォリオにはトップダウンのアプローチを用います。

- 非上場企業と上場企業のカバレッジ。S&Pグローバル・マーケット・インテリジェンスの企業ファンダメンタルズ情報と、データへのウォーターフォールアプローチを活用することで、詳細なデータが容易に入手できない場合でも、完全なポートフォリオ分析を実行できます。これにより、220万社の企業を対象とする自動ボトムアップ分析が可能です。ユーザーが必要な情報を持っている場合は、独自の分析機能も利用できます。

- Sustainable 1による業界別、資産別のデータ、排出量データ、物理的リスクデータを含む他にはないデータセット。このようなすべてのデータにより、分析が強化され、細分化されたアプローチを実現できます。

- 詳細な方法論ガイド(200ページ以上)によりサポートされた検証済みのモデルスイート。複数の銀行のモデルリスク管理チームによって認められ、使用が承認されました。

- 高い柔軟性。ユーザーは多くのパラメーターに関する感度分析を実行し、重要な前提条件(取引先の移行プランなど)を調整することで、意思決定に役立つインサイトを得ることができます。

- 簡単な導入。既存のプロセスやワークフローへのスムーズな統合を可能にする提供方法(ExcelやAPIなど)を選択できます。

- 高度な定量的信用スコアリング手法。S&Pグローバル・マーケット・インテリジェンスによる定量的な信用リスク評価モデルであるPDMF(Probability of Default Model Fundamentals)モデル、またはCreditModel™を利用して、リスクを信用スコアと予想デフォルト率に変換します [4]。

主なメリット

包括的な気候変動リスク定量化ソリューションを導入することで、サステナブル・ソリューション部門は以下のような主なメリットを得ることができ、同投資銀行のアドバイザリー・サービスが大幅に強化されます。

- 高度なリスク評価: 高度な分析ツールと信頼性の高いデータを活用することで、クライアントの気候関連リスクを的確に評価し、定量化することができます。この機能により、環境要因が企業の財務状況に及ぼす影響を詳細に理解することができ、より多くの情報に基づく意思決定につながります。

- 情報に基づくクライアントへの助言:気候条件に基づく財務状況を予測する機能により、コーポレート・ファイナンス取引や資本要件に対する潜在的な気候の影響について、クライアントに合わせたインサイトを提供することができます。

- 競争上の優位:気候変動リスク評価を助言の枠組みに組み込むことで、サステナブル・ファイナンスのリーダーとしての同行の地位が確立されます。このような積極的なアプローチは、環境に配慮した投資戦略への需要の高まりに対応するだけでなく、競争の激しい市場で差別化を図り、環境意識が高い幅広いクライアント層を引き付けることにもなります。

全体として、このような様々なメリットにより、同部門の業務効率が高まるだけでなく、急速に変化する金融環境における同行の長期的なサステナビリティと成功にもつながります。このソリューションを導入することで、同行は気候変動の複雑さに対処するための十分なツールを備え、サステナブル・ファイナンスの最前線にとどまることができます。

この導入事例に記載されているソリューションの詳細については、こちらをご覧ください。

[1] NGFS(2024年8月20日現在)https://www.ngfs.net/en/about-us/membership

[2] オリバー・ワイマンはサードパーティのコンサルティング会社であり、S&Pグローバルやその部門とは関係がありません。

[3] カバレッジの数字はすべて2024年8月現在のものです。

[4] S&Pグローバル・レーティングは、S&Pグローバル・マーケット・インテリジェンスが作成する信用スコアの作成に寄与も関与もしていません。S&Pグローバル・マーケット・インテリジェンスの信用スコアは、S&Pグローバル・レーティングが発表する信用格付けと区別するために、小文字で表記されています。